Les travailleurs indépendants sont tous confrontés à la même question : quel statut juridique choisir pour travailler en freelance ? En réalité, plusieurs options s’offrent à eux : être auto-entrepreneur ou travailleur indépendant en société (EURL, SARL, SAS, SASU, etc.) Si nous faisons un comparatif des avantages de chacune de ces formes sociales, nous nous rendons compte que la SASU — société par actions simplifiée unipersonnelle — est la mieux adaptée pour travailler en freelance. Dans cet article, Captain Contrat vous explique pourquoi.

Travailler en freelance : constitution et apports de la SASU

La SASU est une forme sociale de société facile à créer. Tout d’abord, il n’est exigé aucun capital minimum pour la constitution d’une SASU. Le freelance peut donc se mettre à son compte avec un apport au capital librement choisi.

De plus, la loi donne la possibilité aux entrepreneurs de créer une SASU à capital variable. Cela signifie que le freelance peut créer son entreprise en précisant un capital de référence donné et en prévoyant des capitaux plancher et plafond. Au cours de son développement, il pourra en fonction de l’évolution ou de la régression de ses activités, juger de l’opportunité de faire une augmentation ou une diminution de capital. Cela lui permet de bien contrôler les risques et de minimiser les pertes d’investissement.

En ce qui concerne les apports de capital, ils peuvent être faits en nature (biens mobiliers, immobiliers, etc.), ou en numéraire (sommes d’argent). Depuis la loi LME — Loi de Modernisation de l’Économie — de 2008, il est également possible de faire un apport en industrie (carnet d’adresses, savoir-faire, connaissances techniques, etc.).

Par ailleurs, précisons que le freelance qui crée une SASU a toujours la possibilité de changer de statut juridique à l'avenir. S’il en ressent le besoin, il peut ouvrir son capital à d’autres associés et transformer la société en une SAS ou en toute autre forme sociale.

Forme juridique ? Statut juridique ? On vous explique en vidéo

En tant qu'entrepreneur, on ne sait pas toujours comment choisir son statut juridique. Cette vidéo de 2 minutes vous aide à mieux comprendre les spécificités à prendre en compte pour faire le choix de la forme juridique de son entreprise.

Limitation de responsabilité de l’actionnaire

C’est l’un des plus grands avantages de la SASU. En effet, la loi permet à son président de séparer son patrimoine personnel de celui de son entreprise. Cela permet de limiter la responsabilité de l’actionnaire unique en cas de litige. Cependant, en pratique, cette limitation de responsabilité peut se révéler superficielle, car les banques ont de plus en plus tendance à demander des avances ou crédits ou des garanties personnelles.

Par ailleurs, certaines décisions peuvent engager la responsabilité civile et/ou pénale. De grosses erreurs de gestion sont susceptibles de mener l'associé unique au Tribunal. Ce dernier peut alors décider de lever la limitation de responsabilité.

Le président de la SASU et sa rémunération

Le président d’une SASU peut être une personne physique ou morale. L’actionnaire unique de la SASU peut se désigner dans les statuts de l’entreprise comme dirigeant ou nommer un tiers non-actionnaire. Le président peut également être celui d’autres SASU : il n’y a pas de limite au nombre de mandats.

En ce qui concerne la rémunération du président, elle est fixée par les statuts de la société. Elle lui permet de s'octroyer un salaire même dans le cas où la SASU ne réalise pas de bénéfice. Le dirigeant rémunéré d'une SASU est considéré comme un assimilé-salarié. Ses cotisations sociales sont calculées en se basant sur sa rémunération brute. Il est éligible à la même protection sociale que les salariés, hormis l'assurance chômage. Toutefois, le président ne peut pas prétendre aux règles du droit du travail au titre de son mandat social. Par exemple, les dispositions applicables en matière de licenciement.

S'il désire bénéficier de la législation du travail, le président d'une SASU doit cumuler son mandat avec un contrat de travail .

Le président peut aussi décider de ne pas s’octroyer de salaire, mais se rémunérer grâce aux dividendes de la société. Dans cette hypothèse, il ne bénéficie pas de protection sociale, mais avant l’imposition de son revenu, il jouit à titre personnel d’un abattement de 40 %. De plus, il a la possibilité de maintenir ses allocations d’aide au retour à l’emploi (ARE).

Travailler en freelance : fiscalité et régime social de la SASU

Quel est le régime fiscal de la SASU ?

La SASU est d’office soumise à l’impôt sur les sociétés (IS), mais elle peut opter pour l’impôt sur le revenu (IR). Dans le cas de l’IS, le taux d’imposition est progressif. Il diffère selon la tranche de bénéfices et le chiffre d’affaires.

Dans le cas de l’IR, la SASU peut bénéficier d'allègements fiscaux et comptables. Ces derniers sont relatifs à la tenue de la comptabilité, l’évaluation forfaitaire des stocks, le bilan des comptes, etc.

En ce qui concerne l’imposition de la rémunération du président de la SASU, s’il est une personne physique, elle relève de la catégorie des traitements et salaires.

SASU et TVA : comment ça marche ?

En fonction du CA et du montant annuel de la TVA que la SASU réalise, elle est assujettie à un régime de TVA spécifique.

Franchise en base de TVA

La SASU est soumise au régime de la franchise en base de TVA si son chiffre d'affaires HT ne dépasse pas :

- 36 800 €, pour les prestations de services ;

- 91 900 €, pour les activités commerciales et d'hébergement.

Ce régime permet à la SASU de ne pas facturer la TVA. En revanche, la SASU ne peut pas se faire rembourser la TVA sur ses propres dépenses.

Régime réel simplifié

La SASU est assujettie au régime réel simplifié si son chiffre d'affaires HT est compris :

- Entre 36 800 € et 254 000 €, pour les prestations de services ;

- Entre 91 900 € et 840 000 €, pour les activités commerciales et d'hébergement.

Le montant annuel de la TVA ne doit pas excéder 15 000 €. La déclaration de TVA est à effectuer au plus tard le 2e jour ouvré après le 1er mai. Elle doit être réglée en 2 acomptes :

- Un premier de 55 % en juillet ;

- Un second de 40 % en décembre.

Régime réel normal

La SASU est soumise au régime réel normal :

- Si son chiffre d'affaires HT dépasse 254 000 € pour les prestations de services ou 840 000 € pour les activités commerciales et de fourniture de logement.

- Si le montant annuel de la TVA excède 15 000 €, même si le montant du CA HT est compris dans les limites des plafonds du régime réel simplifié.

La déclaration et le paiement de la taxe sur la valeur ajoutée sont à accomplir tous les mois, pour le mois précédent.

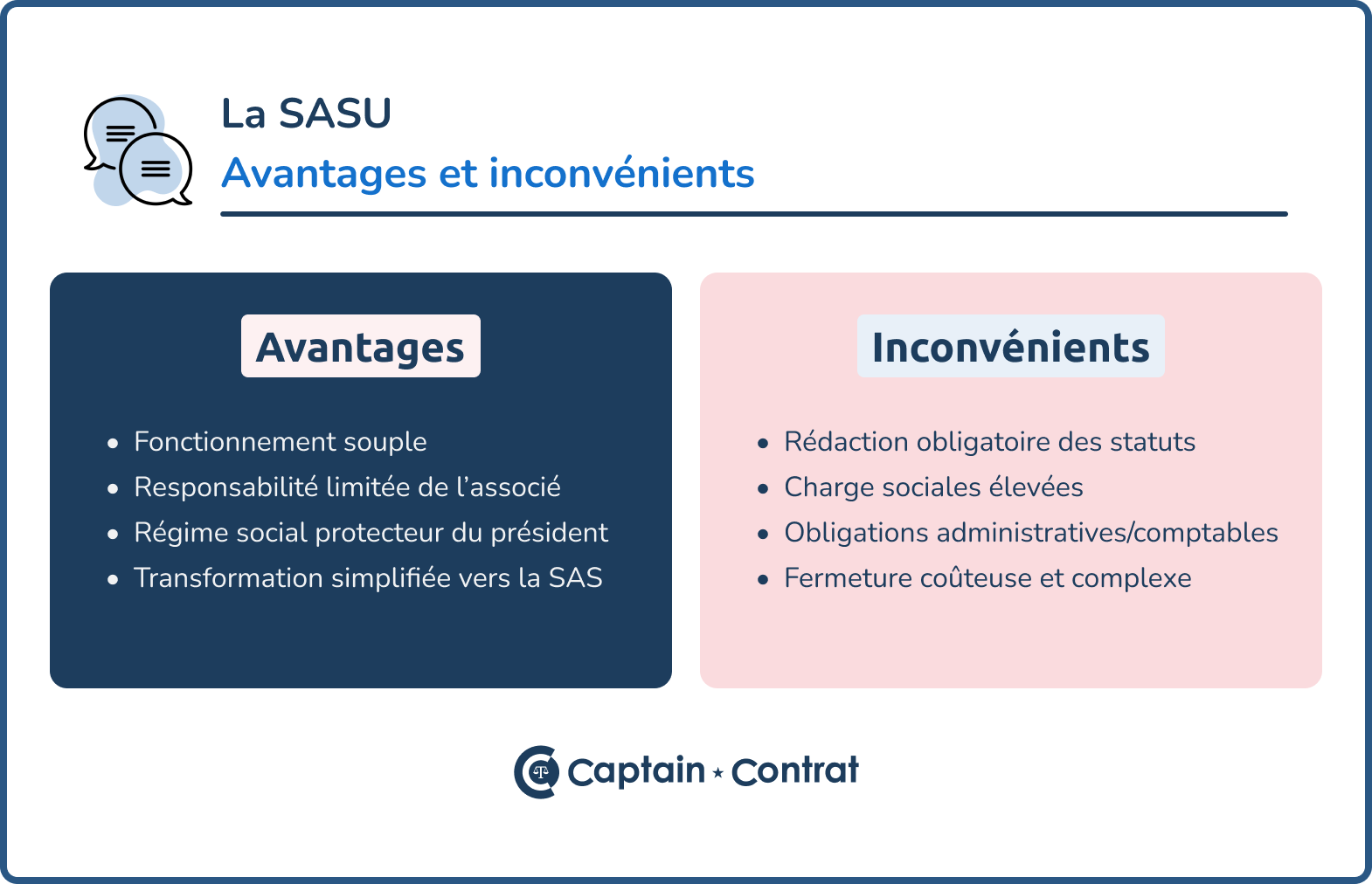

Tableau récapitulatif des avantages et inconvénients de la SASU pour un travailleur indépendant

Pour vous aider à y voir plus clair, nous avons réalisé une synthèse des points forts et des points faibles de la SASU pour un travailleur indépendant.

| Avantages | Inconvénients | |

| SASU |

|

|

Quelles sont les alternatives à la SASU pour un freelance ?

La SASU n'est pas la seule option pour un freelance. Découvrons ensemble les alternatives à sa disposition pour lancer son activité.

L'EURL

L'entreprise unipersonnelle à responsabilité limitée (EURL) est une autre forme juridique permettant à un freelance de constituer une véritable société, sans avoir à s'associer. Ce statut simplifie la transformation en SARL. Aussi appelé SARL unipersonnelle, l'EURL est régie par les mêmes règles qu'une société à responsabilité limitée. L'associé unique relève du régime des travailleurs non-salariés (TNS). Il est automatiquement rattaché à la Sécurité sociale des indépendants (ex-RSI).

Le principal avantage de l'EURL réside dans la sécurité dont bénéficie l'associé unique. Les risques financiers qu'il prend sont moindres étant donné que le patrimoine de la société est séparé du sien. En outre, le capital social peut être déterminé librement. Enfin, il est possible de choisir entre le régime fiscal de l'impôt sur le revenu (IR) et celui de l'impôt sur les sociétés (IS).

L'EURL a aussi des inconvénients comme un cadre juridique strict ou encore le régime social du gérant : TNS, offrant une faible protection sociale.

Le portage salarial

Une autre alternative à la SASU pour un freelance : le portage salarial. Il prend la forme d'une relation tripartite regroupant :

- Un salarié porté ;

- Une entreprise de portage ;

- Une entreprise cliente.

Disposant d'un contrat de travail (CDD ou CDI), le consultant porté dispose de la protection sociale des salariés. De plus, il bénéficie de l'assurance chômage et n'a pas à se soucier de la gestion administrative. Elle est entièrement prise en charge par la société de portage salarial.

Le statut de salarié porté est parfait pour tester une activité de manière sécurisée, avant de créer son entreprise.

Le statut de micro-entrepreneur

Le freelance peut aussi opter pour le statut de micro-entrepreneur. Il bénéficie alors d'un régime unique et simplifié visant à faciliter le début d'activité. Il peut cumuler son activité avec le statut de salarié, d'étudiant, de chômeur ou encore de retraité. Avec une micro-entreprise, il est possible d'exercer une activité commerciale, artisanale ou libérale.

Créer une micro-entreprise est totalement gratuit. De plus, le freelance n'a pas besoin d'apporter de capital. La constitution est rapide. Les tâches administratives sont réduites. Le travailleur indépendant ayant opté pour le statut de micro-entrepreneur n'est pas tenu d'établir des comptes annuels ou de faire appel à un expert-comptable. Autre avantage, il paye des impôts et des cotisations sociales seulement s'il réalise un chiffre d'affaires.

Le statut micro-entrepreneur a aussi des points faibles. Le chiffre d'affaires annuel est limité. De plus, il n'est pas possible de récupérer la TVA sur les achats de matières premières, marchandises ou fournitures. Enfin, les frais professionnels ne sont pas déductibles.

- Si vous souhaitez exercer en tant que freelance, il est possible d’opter pour la SASU.

- La SASU permet de limiter la responsabilité de l’actionnaire unique en cas de litige : c’est une société à responsabilité limitée.

- Les statuts de la SASU peuvent prévoir une rémunération pour son président. Elle lui permet de jouir d’une protection sociale dans l'hypothèse où l’entreprise rencontrerait des difficultés.

- La SASU est soumise à l’IS, mais il est possible d’opter pour l’IR.

FAQ

-

📌 Qu'est-ce que le statut freelance ?

Le freelance désigne un travailleur indépendant et non un statut. Le freelance peut exercer son activité avec une micro-entreprise ou avec une société (SASU ou EURL). -

La SASU est-elle redevable de la TVA ?

Oui, la SASU est une société commerciale redevable de la TVA. Cependant, si elle ne dépasse pas un plafond de chiffre d'affaires, la SASU peut bénéficier du régime de la franchise en base de TVA. Ce régime permet à la SASU d'être exonérée de la collecte et du paiement de la TVA.

- Fiche pratique sur la SASU : entreprendre.service-public.fr

Les commentaires (1)

Bonjour, Peut-on être travailleur indépendant, avoir une SASU et être salarié en même temps ?

Bonjour, merci pour votre commentaire ! Il est tout à fait envisageable, pour un salarié, de cumuler son emploi, mener une activité indépendante et cr [...]

Bonjour, merci pour votre commentaire ! Il est tout à fait envisageable, pour un salarié, de cumuler son emploi, mener une activité indépendante et créer une SASU. Toutefois, certaines conditions sont à respecter : Les obligations de loyauté et de fidélité envers son employeur ; Les limites légales du temps de travail ; D'éventuelles clauses dans le contrat de travail, telles que : - La clause d'exclusivité ; - La clause de non-concurrence. Excellente journée !

Voir plusmoins