Quel est le régime fiscal de la SASU ?

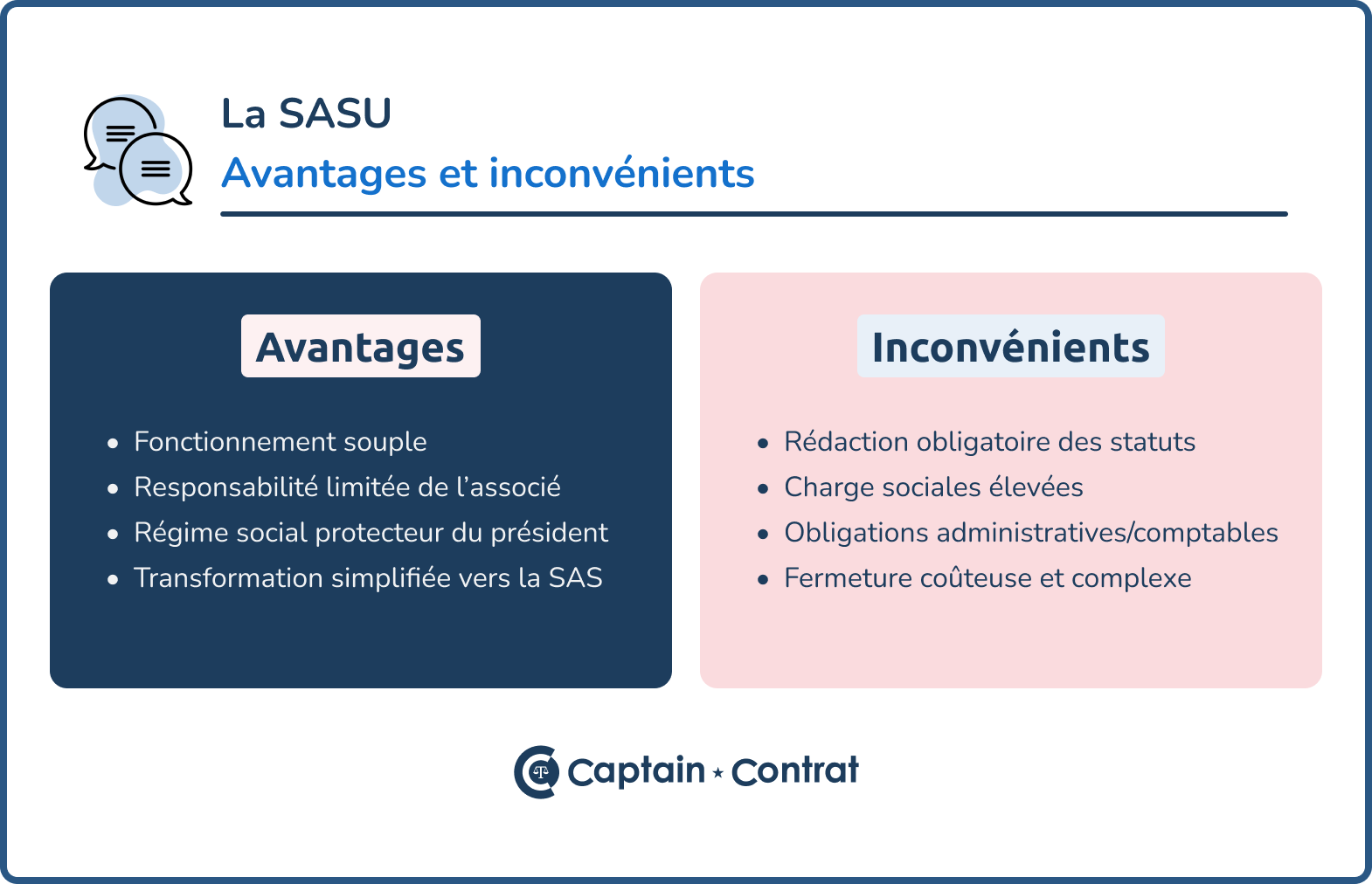

La SASU est une société par actions simplifiée unipersonnelle. À la différence d’une SAS, elle est constituée par un associé unique. La SASU accorde à l’entrepreneur une grande liberté d’organisation et sa responsabilité est limitée à hauteur de son apport.

En principe, la SASU est soumise de plein droit à l’impôt sur les sociétés (IS). Toutefois, le dirigeant de la société peut opter pour le régime de l’impôt sur le revenu (IR).

SASU à l'IS : le régime par défaut

Par défaut, la SASU est soumise à l'impôt sur les sociétés. Cela signifie que c'est la société qui paye l'imposition sur les bénéficies à un taux fixe.

| Taux de l'impôt sur les sociétés (IS) en 2025 | |

|

|

|

Pour bénéficier du taux réduit, il faut respecter les conditions suivantes :

- Le chiffre d'affaire HT est inférieur à 10 000 000 d'euros.

- Le capital social est entièrement libéré.

- Le capital social est détenu à au moins 75 % par des personnes physiques.

SASU à l'IR : le régime sur option

L'associé unique peut décider d'opter pour l'impôt sur le revenu pour 5 exercices maximum. Dans ce cas, ce n'est pas la société qui paye l'imposition sur les bénéfices, mais l'associé unique lui-même sur ses revenus. Cette option est ouverte sous réserve que certaines conditions soient remplies :

- la SASU doit employer moins de 50 salariés ;

- le chiffre d’affaires ou le bilan de la société doit être inférieur à 10 millions d’euros ;

- l’activité exercée par la société doit être commerciale, artisanale, agricole ou libérale, à l’exclusion de la gestion de patrimoine ;

- la SASU ne doit pas être cotée en bourse ;

- l’associé unique doit être une personne physique et être le président de la SASU.

SASU : quel est le régime fiscal le plus avantageux ?

Les différences de gestion et de fonctionnement entre une SASU soumise à l’impôt sur les sociétés et une SASU soumise à l’impôt sur le revenu se perçoivent à différentes échelles.

L’imposition des bénéfices et le traitement de la rémunération du président

L’imposition des bénéfices diffère selon que la SASU est soumise à l’IR ou à l’IS. Dans le cas de l’IR, l’imposition se fait au nom de l’associé unique qui est alors personnellement imposé au barème progressif de l’IR sur le bénéfice réalisé. Le montant de la rémunération du président de la société, associé unique, n’est pas déductible du bénéfice imposable, mais est intégré dans le BIC et le BNC imposable.

Dans le cas de l’IS, l’imposition se fait au nom de la société au barème de l’IS. La rémunération du président associé unique est dans ce cas déductible du bénéfice imposable, ce qui permet d’optimiser l’imposition des bénéfices de l’entreprise en cas de besoin. Le bénéfice net est détenu par l’entreprise et peut être redistribué sous forme de dividendes. L’associé unique est donc imposé personnellement à l’impôt sur le revenu sur ses rémunérations et sur ses dividendes le cas échéant.

Les bénéfices non distribués

Lorsque la SASU est soumise à l’IR, le dirigeant est obligatoirement imposé sur l’ensemble des bénéfices réalisés. Cela peut être défavorable lorsque certaines sommes doivent être réinvesties.

À l’inverse, sous l’IS, le dirigeant ne sera pas imposé personnellement sur les bénéfices non distribués.

Les bénéfices distribués

Si les bénéfices de la SASU sont soumis à l’IS, l’entrepreneur qui se verse des dividendes devra encore les soumettre à l’IR et aux prélèvements sociaux. Cela provoque un processus de double imposition puisque les bénéfices sont d’abord soumis à l’IS puis à l’IR et aux prélèvements sociaux s’ils sont distribués (soit au barème progressif de l’impôt sur le revenu après application d’un abattement de 40 % + prélèvements sociaux au taux de 17,2% soit à la flat tax au taux global de 30%).

Lorsque la SASU est soumise à l’IR, les bénéfices sont directement taxés sur l’associé unique et d’ores et déjà considérés comme distribués. Ainsi, le désavantage de la double imposition ne survient pas.

Les taux applicables

Au-delà des conséquences en termes de fonctionnement, le choix du régime fiscal en termes d’imposition des bénéfices dépend du taux d’imposition.

| Taux de l'impôt sur les sociétés (IS) en 2025 | |

|

|

|

L’impôt sur le revenu est quant à lui beaucoup plus progressif.

| Barème progressif de l'impôt sur le revenu en 2025 | |

| Tranches de revenus | Taux d'imposition |

| Jusqu'à 11 294 € | 0 % |

| Entre 11 295 € et 28 797 € | 11 % |

| Entre 28 798 € et 82 341 € | 30 % |

| Entre 82 342 € et 177 106 € | 41 % |

| Au-delà de 177 106 € | 45 % |

Ainsi, si l’impôt sur le revenu offre des taux bas sur les petits revenus, il augmente fortement à partir d’un certain seuil.

Compte tenu de tous ces critères, le choix entre l’IS et l’IR pour le dirigeant d’une SASU doit se déterminer au cas par cas, selon les besoins et les objectifs de l’entreprise.

Simulateur : 5 questions pour tout comprendre au régime fiscal de votre SASU

SASU à l'IR ou l'IS : tableau récapitulatif

| Impôt sur les sociétés (IS) | Impôt sur le revenu (IR) | |

| Fonctionnement | La société paye l'imposition sur les bénéfices | L'associé unique paye l'imposition sur les bénéfices |

| Taux d'imposition | Taux normal à 25 % et taux réduit à 15 % | En fonction du barème de l'IR |

| Durée | illimitée | 5 exercices maximum |

| Déductibilité de la rémunération | Oui | Non |

| Possibilité de déduire le déficit des revenus | Non | Oui |

Quel est le régime TVA de la SASU ?

La SASU doit encore déterminer son régime de TVA. Quatre options sont ouvertes au dirigeant de la SASU : la franchise de TVA, le régime simplifié de TVA, le régime réel normal de TVA, le régime mini-réel de TVA. Afin d’optimiser au mieux la fiscalité de la SASU, il convient de choisir l’option la mieux adaptée à votre situation.

Décryptons chacun de ces régimes :

La franchise de TVA

Avec ce régime, la SASU n’est pas assujettie à la TVA. Cela implique deux choses, les clients ne sont pas facturés de la TVA et la SASU ne peut pas récupérer la TVA sur ses dépenses.

Ce régime s’applique aux SASU qui réalisent moins de :

- 85 800 euros de chiffre d’affaires hors taxes pour des activités de vente de marchandises ou de fourniture de logements ;

- 34 400 euros de chiffre d’affaires pour les autres activités commerciales et non commerciales.

Ce régime fiscal peut être demandé dès la création de l’entreprise, ou plus tard au cours de son existence si les seuils sont respectés.

Le régime réel simplifié de TVA

La SASU soumise au régime réel simplifié est assujettie à la TVA : elle facture ses clients et peut récupérer la TVA déductible sur ses dépenses. Dans ce cas de figure, les déclarations de TVA sont effectuées annuellement.

Pour bénéficier de ce régime, la SASU doit réaliser un chiffre d’affaires maximum de :

- 818 000 euros pour les activités de vente de marchandise ou fournitures de logements ;

- 247 000 euros pour les autres activités commerciales et non commerciales.

Le régime réel normal de TVA

La SASU soumise au régime réel simplifié est assujettie à la TVA : elle facture ses clients et peut récupérer la TVA déductible sur ses dépenses. A la différence du régime réel simplifié, la SASU effectue ses déclarations mensuellement.

Toutes les SASU peuvent bénéficier de ce régime, il n’existe pas de seuil de chiffre d'affaires.

Le régime mini-réel de TVA

Ce régime soumet la SASU au régime réel normal au niveau de la TVA et au régime simplifié concernant l’imposition de ses bénéfices.

Comment choisir son régime de TVA

| Régime de TVA | Caractéristiques |

| Franchise en base de TVA |

|

| Régime simplifié de TVA |

|

| Régime normal ou mini-réel de TVA |

|

Quels sont les autres impôts de la SASU ?

Attention, la SASU devra encore s’affranchir de plusieurs impôts et taxes selon les cas :

- la cotisation foncière des entreprises (CFE) pour toutes les SASU ;

- la cotisation sur la valeur ajoutée des entreprises (CVAE), pour les SASU qui réalisent plus de 152 500 euros de chiffre d’affaires hors taxe ;

- la participation à la formation professionnelle et la taxe d’apprentissage pour les SASU qui embauchent du personnel ;

- la taxe sur les véhicules de société (TVS), pour les SASU qui utilisent des véhicules N1 ou des véhicules de tourisme ;

- la participation à l’effort de construction pour les SASU qui embauchent 20 salariés au moins.

Quelles sont les différences entre la SASU et l’EURL ?

Tout comme la SASU, l’EURL se distingue des autres formes de société par le fait qu’elle n’est composée que d’un seul associé. Ce sont, autrement dit, des sociétés unipersonnelles.

De manière générale, la SASU (qui tient de la SAS) se caractérise par la souplesse et la liberté dans sa création et dans son fonctionnement alors que l’EURL (et la SARL pour les sociétés de deux associés et plus) répond à des règles beaucoup plus strictes.

Concernant l’organe dirigeant de ces sociétés, il s’agit d’un gérant pour l'EURL et d’un président pour la SASU.

Comme on l’a vu, la SASU est soumise de plein droit à l’impôt sur les sociétés, avec la possibilité d’opter pour l’IR pendant cinq années. A l’inverse l’EURL est par principe soumise à l’impôt sur le revenu, mais il est possible d’opter pour l’IS sans aucune limitation de durée.

L’EURL soumise à l’impôt sur le revenu offre la possibilité d’accéder au régime micro-entrepreneur lorsque le gérant est l'associé unique personne physique, alors que cela n’est pas possible pour la SASU. D’autre part, le gérant d’une EURL est tenu de payer des cotisations sociales sur une partie de ses dividendes, ce qui ne s’applique pas pour le gérant de la SASU.

Ainsi, le choix entre l’EURL et la SASU doit se faire en évaluant l’ensemble des critères qui caractérisent chacune de ces entités et en déterminant ce qui convient le mieux au projet envisagé. En effet, aucune de ces deux formes de sociétés ne peut être considérée comme mieux ou moins bien que l’autre d’un point de vue objectif. Le choix doit donc se déterminer au cas par cas en fonction des nécessités et objectifs de chacun.

En conclusion, la SASU est soumise à un certain nombre de règles en matière de fiscalité. Le choix du régime fiscal est ainsi déterminant pour l’entrepreneur souhaitant démarrer et pérenniser sa société. Dans ce type de démarches, il est très important de se faire accompagner et conseiller par un avocat spécialisé en droit fiscal et en droit des sociétés.

- La SASU est soumise de plein droit à l’impôt sur les sociétés, mais le dirigeant peut opter pour le régime de l’impôt sur le revenu ;

- Ces deux régimes d’imposition présentent des caractéristiques très distinctes qu’il convient d’étudier avant tout choix ;

- Il existe 3 types de régimes de TVA : le régime de franchise de TVA, le régime simplifié de TVA, le régime normal ou mini-réel de TVA ;

- La SASU est redevable de plusieurs taxes telles que la CFE ou encore la taxe sur les véhicules de société ;

- Le choix entre la SASU et l’EURL se détermine au cas par cas en fonction des nécessités et objectifs de chacun.

FAQ

-

📌 Est-ce qu'une SASU récupère la TVA ?

La SASU est une société commerciale soumise à la TVA. Elle récupère donc la TVA sauf si l'associé unique a opté pour la franchise en base de TVA. La franchise en base de TVA est une option qui n'est possible que si la SASU ne dépasse pas un plafond de chiffre d'affaires. -

Quelle est l'imposition d'une SASU ?

Par défaut, la SASU est soumise à l'impôt sur les sociétés (IS). Cependant, l'associé unique bénéficie d'une option pour l'impôt sur le revenu (IR). Si l'associé unique décide de soumettre la SASU à l'IR, les bénéfices de la société sont imposés en fonction du barème progressif de l'impôt sur le revenu.

- Mise à jour du 30 décembre 2024 : mise à jour du barème progressif de l'impôt sur le revenu.

- Mise à jour du 15 février 2024 : vérification des informations juridiques.

Une question ? Laissez votre commentaire